|

Q:怎么计算加计抵减额呢?

A:纳税人应按照当期可抵扣进项税额的10%计提当期加计抵减额。

公式:

当期计提加计抵减额=当期可抵扣进项税额×10%

当期可抵减加计抵减额=上期末加计抵减额余额+当期计提加计抵减额-当期调减加计抵减额

.jpg)

Q:会计分录怎么做呀?

A:近日,财政部会计司也给针对加计抵减给出了会计处理的标准答案:

“其它收益”是新会计准则中修订新增的一个损益类科目,核算的是与企业日常活动相关、但不宜确认收入或冲减成本费用的政府补助。借方核算减少额,贷方核算增加额,期末应将本科目余额转入“本年利润”科目,结转后应无余额。

列报:

1、在利润表中的“营业利润”项目之上单独列报“其他收益”项目,该项收益属于企业的营业利润。

2、在现金流量表中,因其他收益而产生的现金流量属于与经营活动有关的现金流量。

小禾有话说

财务是企业名门,而现金流量表体现的是一个企业缴费账单的能力,因此小主们要重点关注,如果现金流量表出现了问题,那可能是小主工作的疏忽了,对于代账的小主你来说更要重点关注,如何避免现金流量表出现问题的尴尬呢?建议小主们可以试试易代账,易代账现金流量表能及时的提醒小主们资产负债信息量的不足,为小主们做企业筹措现金、生成现金的能力做决策。

例1

某公司2019年4月销项税额80万元,进项税额70万元,期初留抵进项税额5万元。计算:

(1)本期计提加计抵减额=70*10%=7万元

(2)当期可抵减加计抵减额=5万

因此,本期无需缴纳增值税。

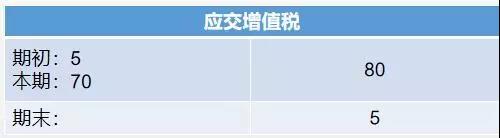

我们来看看

应交增值税的T型账

期末应交增值税是贷方余额5万元,

月末增值税结转会计分录:

借:应交税费——应交增值税(未交增值税) 5

贷:其它收益 5

例2

某公司2019年4月销项税额80万元,进项税额70万元,期初无留抵进项税额。

计算:

(1)本期计提加计抵减额=70*10%=7万元

(2)当期可抵减加计抵减额=7万

因此,本期需缴纳增值税3万元。

实际缴纳时会计分录:

借:应交增值税——未交增值税 10

贷:银行存款 3

其它收益 7

一般应用举例

某企业属于加计抵减行业,2019年5月不含税销售额为200万元,购买办公楼不含税金额为100万元(资产相关),购买物业服务不含税10万元,则考虑加计抵减、不动产一次抵扣,应缴纳增值税12-9.6×1.1=1.44万元,其会计处理为:

取得收入:

借:银行存款 212

贷:主营业务收入 200

应交税费-应交增值税(销项税额) 12

取得进项:

借:固定资产-办公楼 100

贷:应交税费-应交增值税(进项税额) 9

银行存款 109

借:管理费用 10

贷:应交税费-应交增值税(进项税额) 0.6

银行存款 10.6

月末增值税结转:

借:应交税费-应交增值税(转出未交增值税) 2.4

贷:应交税费-未交增值税 2.4

次月缴纳:

借:应交税费-未交增值税 2.4

贷:银行存款 1.44

其它收益 0.96

小伙伴们,你们get了吗,欢迎转发加评论哦~

文章转载自畅捷通易代账 作者:畅捷通亚云

|